23/09/2022 Marcação de Mercado

Apesar de muitos pensarem o contrário, os investimentos em renda fixa, da mesma maneira como todos os outros, apresentam riscos que podem variar de acordo com o prazo do ativo, o emissor, o tipo de remuneração, entre outros fatores.

Os preços e as taxas dos títulos, que compõe esse segmento, oscilam diariamente até a data de vencimento e isso pode acontecer por diferentes razões. No entanto, é importante entender que, essas variações – sejam ganhos ou perdas – são causadas por um método de precificação denominado “marcação a mercado” e somente terão efeito se o investidor decidir vender o ativo antes do seu vencimento. Caso contrário, a remuneração que foi acordada no momento da aplicação será paga e, por isso, não importará a variação que ocorreu ao longo do tempo.

Todas as modalidades de investimentos da PREVIG têm parte do seu patrimônio alocado no segmento de renda fixa. Para esse segmento, a PREVIG adota uma gestão ativa combinando títulos públicos e títulos privados. No caso dos títulos públicos, que compõem boa parte do portfólio do segmento, parte da alocação está concentrada em títulos públicos denominados NTN-B (Tesouro IPCA). Este ativo é muito utilizado por investidores que possuem objetivos de longo prazo, como é o caso da PREVIG, pois permite proteger o dinheiro dos efeitos negativos da inflação. O funcionamento da NTN-B é bem simples. São papéis que o governo troca por dinheiro, assegurando pagar uma taxa de juros fixa aos compradores, mais a variação da inflação medida pelo Índice de Preços ao Consumidor Amplo (IPCA). Na data de vencimento, o título público adquirido será recomprado pelo governo e o investidor receberá o que investiu, mais o rendimento acordado no momento da compra do título. Ou seja, no caso da NTN-B, a correção pelo IPCA, que é pós-fixada, e a taxa fixa. Porém, o investidor não precisa esperar a data de vencimento do título para receber o dinheiro que investiu e os juros. É possível antecipar a venda do título, sendo que algumas vezes esta antecipação pode ser vantajosa, em outras não.

Entre a data de compra e a data de vencimento do título, os preços dos títulos de renda fixa oscilam diariamente em função das expectativas do mercado para as taxas de juros no futuro, influenciadas, por sua vez, por divulgações de dados econômicos, tensões políticas, perspectivas para o ambiente fiscal, dentre outros aspectos. Isto é o que chamamos de marcação a mercado.

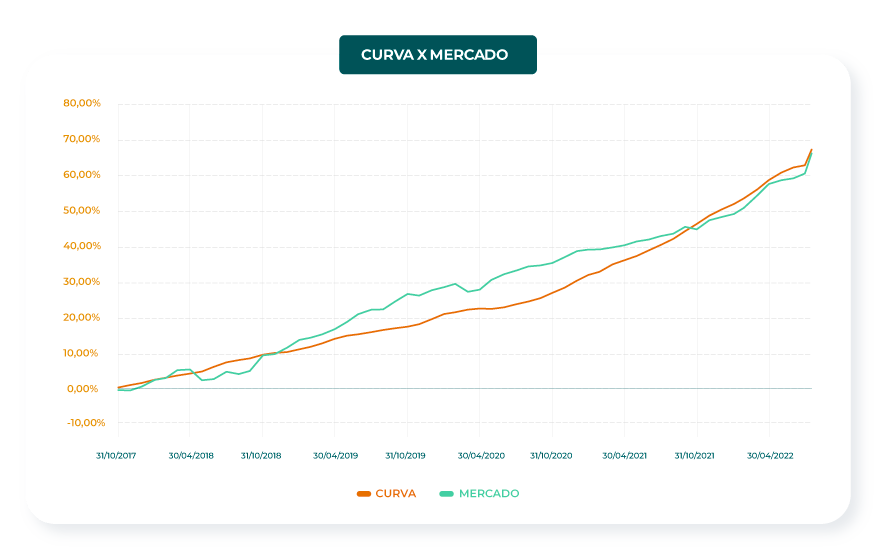

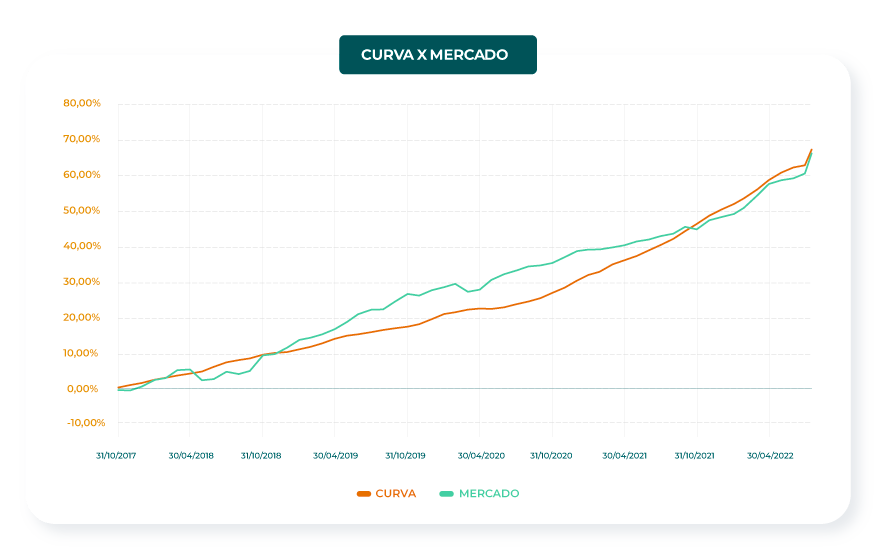

Abaixo, temos um exemplo hipotético da compra de uma NTN-B, com vencimento em 15/08/2022, negociada com rendimento de IPCA + 4,40% e adquirida em 31/08/2017.

No gráfico, a linha vermelha demonstra que a NTN-B adquirida, no decorrer do período até o seu vencimento, oscilou diariamente com a marcação mercado, ou seja, espelhou as condições que o título estava sendo negociado no mercado secundário. Entretanto, se o investidor mantiver o investimento até o prazo final, as oscilações no meio do caminho entre a compra e o vencimento – não afetarão o resultado final. Afinal, na data do vencimento do ativo, as condições contratadas na data da compra estão garantidas na liquidação do ativo.

Por outro lado, na hipótese de o investidor se desfazer do investimento antes do vencimento, em momentos valorização, que no jargão do mercado é chamado de ágio, pode fazer sentido vender o papel no mercado secundário, e assim, realizar este ganho. Em caso de deságio, ou seja, se o título desvalorizar, o ideal é manter o ativo investido, esperando um momento mais oportuno ou o próprio vencimento.

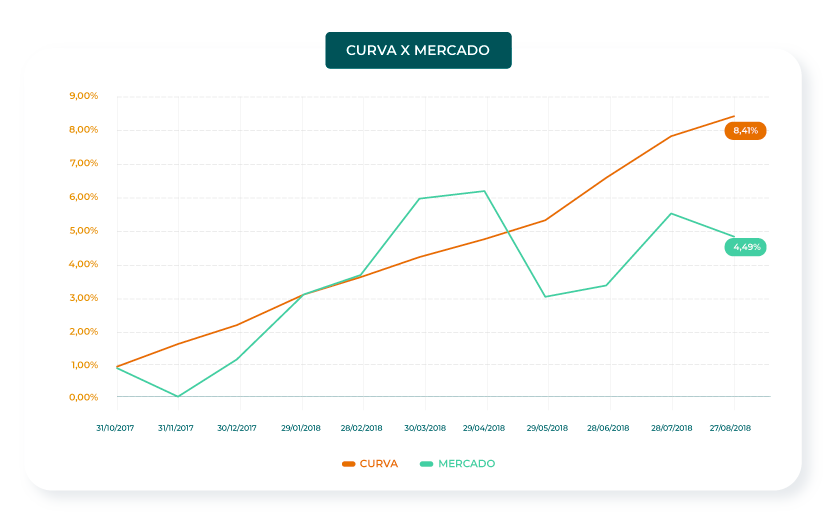

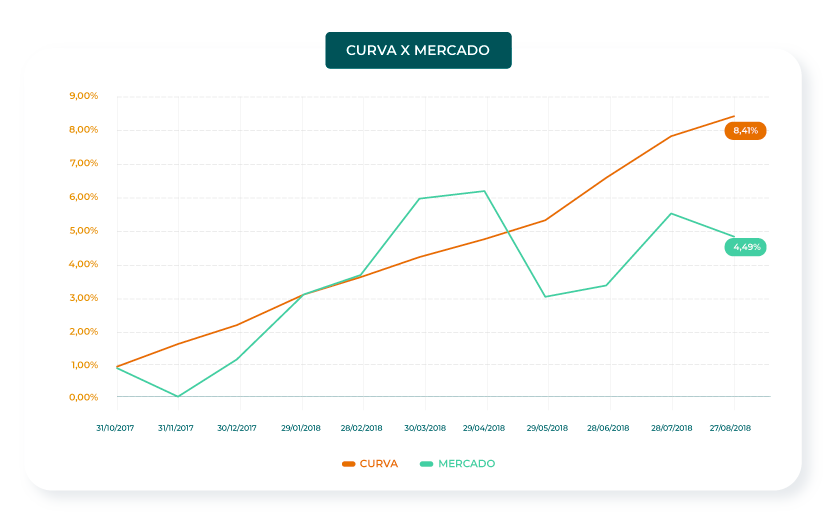

Para entender o efeito prático da marcação a mercado, trazemos dois exemplos com o mesmo título, adquirido em 31/08/2017, com vencimento em 15/08/2022 e negociado a IPCA + 4,40%.

Exemplo 1

Se o investidor desejar vender o ativo em 31/10/2019, irá embolsar a rentabilidade de 26,93%, no período da compra até a venda. Se na mesma data o título não fosse vendido, com a marcação na curva, a rentabilidade apropriada no mesmo período é de 17,77%. Veja no gráfico abaixo:

Agora, se o investidor fosse vender o papel no dia 27/08/2018, ele realizaria uma perda, pois a rentabilidade do título a valor de mercado é inferior a rentabilidade apropriada com a marcação na curva:

Portanto, neste cenário, o ideal é manter o ativo investido, aguardando um momento favorável para sua negociação, ou mesmo, considerar o objetivo de longo prazo e aguardar seu vencimento.

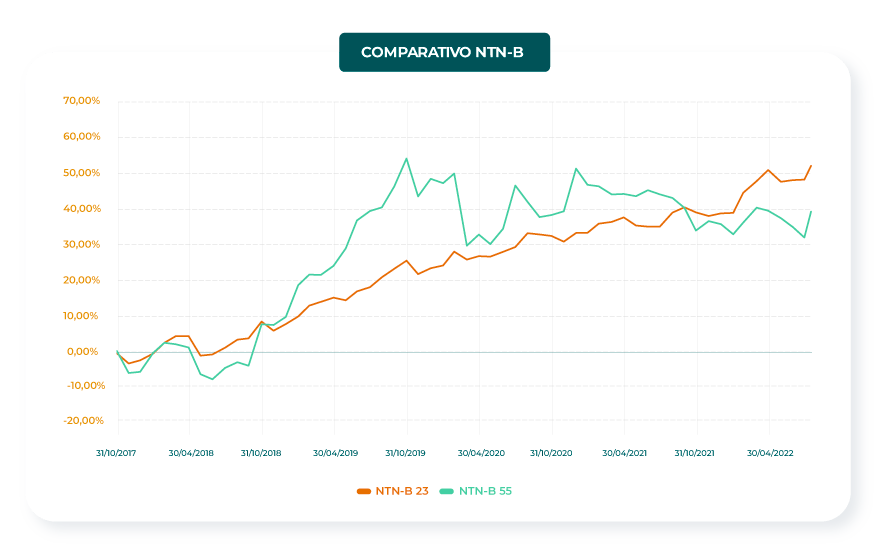

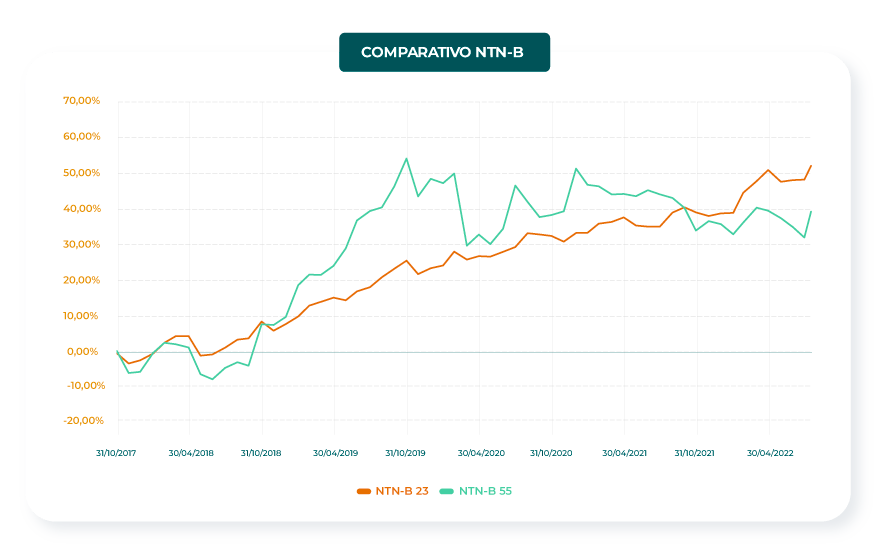

Comportamento dos Títulos Públicos em diferentes vencimentos

Títulos com prazo de vencimento mais longos são mais sensíveis as variações da marcação a mercado do que títulos com prazo de vencimento mais curtos. Isso ocorre, porque quanto mais longa for a duração do título, maior o seu risco, dadas as incertezas que existem ao longo do caminho e que refletem em sua precificação.

No gráfico abaixo, comparamos a evolução do retorno acumulado de uma NTN-B 2023 versus a NTN-B 2055. Basicamente, essa comparação demonstra o quanto cada um desses dois títulos oscilou nos últimos 5 anos. No gráfico, claramente podemos notar um nível de oscilação muito maior da NTN-B 2055, que é ainda mais significativo em momentos de aumento da aversão a risco dos mercados.

A filosofia de investimentos da PREVIG é guiada por uma visão de longo prazo. Consequentemente, as tomadas de decisão não se deixam influenciar por oscilações de curto prazo nos mercados, especialmente porque poderiam levar à realização de perdas de difícil recuperação. Como já dito, a PREVIG adota uma gestão ativa em renda fixa, que, no longo prazo, agrega valor com rentabilidades superiores à taxa básica de juros (Selic/CDI), demonstrando, assim a importância deste foco para um fundo de pensão. Em investimentos, assim como na vida, não existem ganhos se não tomarmos algum risco. Com os títulos indexados à inflação não é diferente.